Удивительное дело с Центральным банком России. С одной стороны множество экспертов говорят о том, что необходимо снижать ссудный процент по кредитованию, чтобы снизить инфляцию, а с другой стороны «эксперты» центробанка как мантру талдычат о том, что повышение ставок ссудного процента снизит инфляцию. К тому же не стоит забывать о том, что Центральный банк не подконтролен правительству, однако кому он подконтролен, с учетом того, что многие из его сотрудников воспитаны в духе западных либеральных теорий. Возникает вопрос: «Каким образом можно управлять Центробанком в таких условиях?»

Ответ достаточно прост: «Нужно опираться на их мировоззрение», — поскольку, если им говорить впрямую, что ссудный процент — системный генератор инфляции, то они будут смотреть на вас, как на идиота, пытающегося доказать, что земля плоская. Да, в таких вот условиях приходится жить. Поэтому, при невозможности заменить некоторые головы в ЦБ с их мировоззрением, нужно научиться опираться на них в своей политике.

Президент Ассоциации российских банков Гарегин Тосунян в эфире «Русской службы новостей» заявил:

Идеально вплоть до того, что 1%. В наших условиях, правда, говорить об этом нереально, у многих это будет вызывать улыбку. Это связано с тем, что у нас другая ментальность, мы почему-то боремся монетарными методами с инфляцией. А мы говорим, что источником инфляции не является слишком большой объём денежной массы,

— сказал он.

Действительно, у людей с либеральным мировоззрением такое заявление вызовет улыбку, ведь их учили совсем другому, однако стоит заметить, что Тосунян старается обосновать снижение ставок, пользуясь мировоззрением либералов, указывая на отсутствие опасности в раздувании денежной массы. Но это смотря какой именно денежной массы. Если оценивать потребности реального сектора, то товарооборот обеспечен денежной массой лишь на 40 — 50%:

Если говорить о финансовом секторе, то там у нас, впрочем как и во всём мире, пресыщение денежной массой. Таблицу по объёмам денежной массы и активов банков мы приводили в статье «Центральный банк — друг или враг народа?» (https://informacenter.ru/2014/09/izmena-centrobanka/). Здесь же скажем, что в 2012 г. активы банков превысили денежную массу на 22,104 трлн. рублей или на 80%, а в 2013 г. более чем на 26 трлн. рублей или почти на 83%. А ведь денежная масса задействованная в товарообороте реального сектора — только часть совокупной.

Бояться, что при ставке в 1% или при 0% дешёвые деньги хлынут в экономику и разворотят её, не стоит, если эти деньги пойдут в реальный сектор, а вот если они пойдут в и без того раздутый финансовый сектор — жди беды.

Однако есть ли в нашей экономике эффективные механизмы разграничения финансовых потоков реального и финансового секторов? Изоляция финансового от реального есть — туда деньги не пускают «монетаристскими» методами, а вот реальный от финансового никак не защищён, поскольку банки легко могут черпать свою ликвидность, играясь с теми же ставками по ссудному проценту для производителей, у которых просто нет выбора, кроме как подстраиваться под созданный «монетаристами» финансовый климат.

Инструменты, которые есть сейчас, недостаточно эффективны, что признаёт и президент на ежегодной пресс-конференции:

…Банк России при этом, при резком поднятии ключевой ставки, обращаю ваше внимание, сохранил ставку для малого и среднего бизнеса в 6,5 процента, а для всего остального бизнеса по так называемым проектам, проектному финансированию, — 9 процентов. Плохо только, что до сих пор Правительство не предложило соответствующих проектов, а механизм должен работать так.

Напомню вам и через вас всем людям, которые бизнесом занимаются: если есть хороший проект, экономически целесообразный, выгодный и стабильный, нужно прийти в коммерческий банк; этот банк должен прийти в соответствующую правительственную комиссию; правительственная комиссия должна подтвердить, что это действительно эффективный и жизнеспособный проект. И банк под это получает соответствующую ликвидность из Центрального банка под ключевую ставку, в данном случае 6,5 или 9 процентов. Вот это для бизнеса малого и среднего и для проектного финансирования сохранено. То же самое или что-то подобное можно сделать и для ипотеки.

(http://kremlin.ru/news/47250).

Ликвидность — обращаемость в деньги, а в контексте сказанного президентом в общем-то — финансы. Проблема состоит в том, что между производителем, получающим кредит и банком, стоит ещё кто-то в виде другого банка, для которого получаемая таким способом ликвидность — возможность получения большей прибыли путём ссуживания этих финансов по своим высоким ставкам, к тому же якобы инвестиционный проект будущего производства может быть просто «липой» для получения нужной ликвидности.

Пока механизмы, чётко разграничивающие финансовые потоки внутри экономики не будут созданы, мы рискуем уничтожить экономику своими же руками. Однако это не значит, что нужно всё оставить как есть и ставки ссудного процента не нужно снижать. Нужно снижать для реальных производств и чем больше — тем лучше, если при этом, хотя бы директивными методами контролировать расходование «дешёвых денег» именно на производственные нужды, оставив для финансового сектора — жёсткие условия финансового климата, который в текущей ситуации защищает от спекуляций на снижающемся курсе рубля и повышает доходы бюджета от экспортируемых товаров, отчасти нивелирует рукотворно созданное снижение цен на энергоносители. Хотя, если с кредитной политикой ничего не делать, последствия будут серьёзные.

Суровая реальность

Издательство «Лента.ру» пишет, что в марте-апреле инфляция достигнет пика в 15 — 17 процентов. Об этом сообщил глава Минэкономразвития Алексей Улюкаев, передаёт ТАСС. По словам министра, в следующие месяцы она будет снижаться.

У нас есть годовой прогноз, который мы внесли: 12,2 процента к декабрю и 15,8 процента — среднегодовая. Нет оснований его пересматривать,

— подчеркнул он. Улюкаев также отметил, что постепенно влияние продуктового эмбарго на рост цен будет снижаться.

5 февраля Росстат опубликовал данные, согласно которым инфляция в январе стала максимальной за последние 16 лет. Она достигла 3,9 процента. Быстрее цены росли только в феврале 1999 года — на 4,1 процента (http://lenta.ru/news/2015/02/09/infl17/).

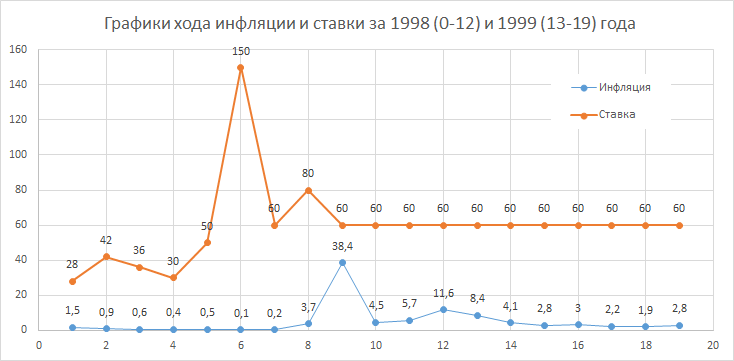

Приведём график хода среднемесячной инфляции и сопряжённый с ним график хода ставок ссудного процента Центробанка, который мы опубликовали в августе 2014 года, прогнозируя события осени:

График построен на основе таблицы месячной и годовой инфляции России с 1991 года по настоящее время, выраженной в % относительно предыдущего периода. По горизонтали — месяцы, по вертикали — для ставки — значение, для инфляции — проценты. Инфляция рассчитывается на основе индексов потребительских цен, публикуемых Федеральной службой государственной статистики Статья: https://informacenter.ru/2014/08/centrobank/

Сразу становится понятно, почему в статье речь идёт не о 20 или 17 годах, а именно о 16 летнем приоде и почему именно о феврале — был рост инфляции и в 38,4 процента в сентябре 1998 года, причиной чего послужило увеличение процентных ставок по кредиту до 150%, что хорошо иллюстрирует график. Из него же, видно почему Улюкаев говорит о марте-апреле — как видно на графике отсрочка пика инфляции от пика ставок составляет как раз 4-5 месяцев. Центробанк задрал ставку в декабре 2014.

При этом характерным является следующее обстоятельство:

Вы мне докладывали неоднократно о состоянии бюджета, доходы даже увеличились, в целом и общем ситуация нормальная, но мы с вами знаем и о составляющих, на которые нужно обратить особое внимание. Это и ставки, которые неизбежно, так или иначе, отражаются на реальном секторе, и это инфляционные процессы. Конечно, вроде бы это и то, и другое ответственность ЦБ, но в сегодняшних условиях не только. Это совместная работа правительства и Центрального банка,

— сказал Путин в среду на встрече с членами правительства, обращаясь к министру финансов РФ Антону Силуанову. Президент подчеркнул, что только комплексный подход правительства и ЦБ позволит обеспечить стабильность в экономике, в частности, в сфере финансов (http://ria.ru/economy/20141119/1034134075.html). Это произошло 19 ноября 2014 года. Через две недели после того, как ЦБ повысил ставку с 8% до 9,5% 5 ноября и за месяц до повышения ставки до 17%.

О чём это может говорить? О несогласованности действий ЦБ и Правительства? Или саботаже действий Правительства Центробанком?

Но как тогда объяснить следующее.

Золотая лихорадка

На долю России в 2014 году пришлось до 1/3 объёмов покупки золота, которые закупают центробанки различных стран, пишет британская газета Finacial Times (http://www.ft.com/cms/s/0/13b55dd6-a7b6-11e4-be63-00144feab7de.html?siteedition=uk#axzz3QHcEzqsU) со ссылкой на исследование агентства Thomson Reuters GFMS. Таким образом, на закупку РФ потратила больше, чем когда-либо с момента распада СССР.

Всего центробанки различных стран купили по всему миру в 2014 году 461 тонну золота. Это на 13% больше, чем в 2013 году. При этом ЦБ РФ приобрёл за первые 11 месяцев 2014 года 152 тонны золота на общую сумму 6,1 млрд долл. Рост объёмов закупки составил 123%, о чём свидетельствуют подсчёты GFMS (http://www.mk.ru/economics/2015/01/30/rossiya-gotovit-zolotoy-parashyut-cb-postavil-rekord-po-zakupke-dragmetalla.html)

К тому же мы писали в статье «К энергетическому стандарту через золотой» (https://informacenter.ru/2014/12/energostandart/) о том, что золотодобыча в РФ в 2014 году составила около 500 тонн, что почти в два раза превышает уровень 2013 года.

Обратимся к возможному варианту перехода от текущей финансовой системы к энергетическому стандарту.

Какие должны быть условия?

- Во-первых, необходима мягкая посадка доллара.

- Во-вторых, необходима подушка безопасности на момент перехода к энергостандарту и в целях будущего развития.

- В-третьих, необходимо, чтобы партнёры не пострадали от этих действий, а в перспективе — выиграли бы и быстро подтянулись, когда энергостандарт будет заявлен на глобальном уровне.

- В-четвёртых, нужна «зона спокойствия», куда могли бы уйти некоторые важные «игроки».

- В-пятых, нужно подготовить к переходу как «общественное мнение» так и экономическую науку.

Таким вариантом на переходный период может стать введение золотого обеспечения рубля. И действия Центробанка, скупающего золото, что лежит в общем-то в рамках либеральной парадигмы, обязывающей при снижении курсов основных резервных валют переносить сбережения в более устойчивые ресурсы типа золота, могут быть подготовкой к такому переходу на золотой стандарт «тихой сапой».

Переход, о котором никто не знает, но все готовят

Признаки того, что именно к этому варианту готовятся, есть. Так, весь золотой запас России на 29 октября 2014 года по данным BBC составляет 1149 тонн. Но и многие другие страны активно наращивают свои запасы золота: Азербайджан, Казахстан, Индия, Турция, Мексика, Филиппины. Китай стал в 2013 году наиболее активным потребителем золота (http://www.vz.ru/news/2014/10/29/712870.html,http://goldenfront.ru/articles/view/rossiya-vyshla-na-6-e-mesto-v-mire-po-zapasam-zolota-v-rezervah).

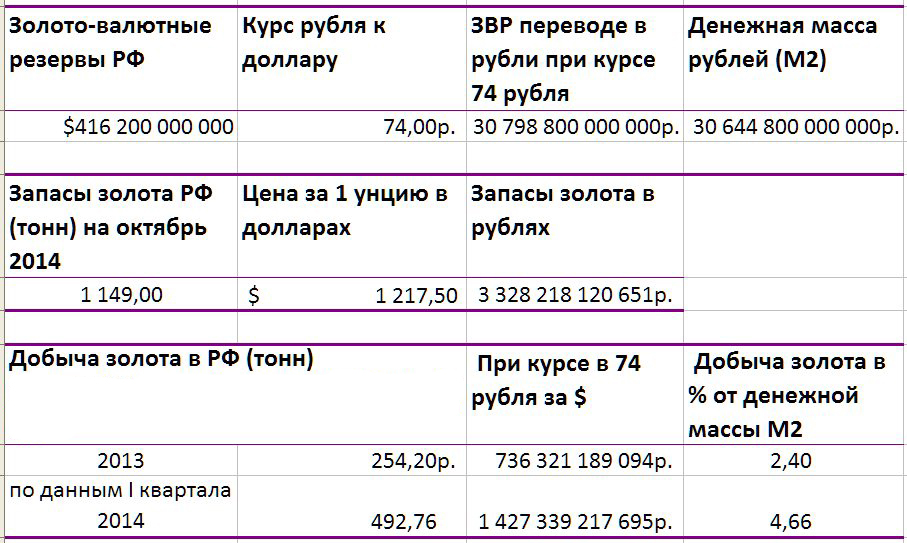

Более того, по данным первого квартала, 2014 года Россия увеличила золотодобычу и по итогам года её объём может достичь 492,76 тонн.

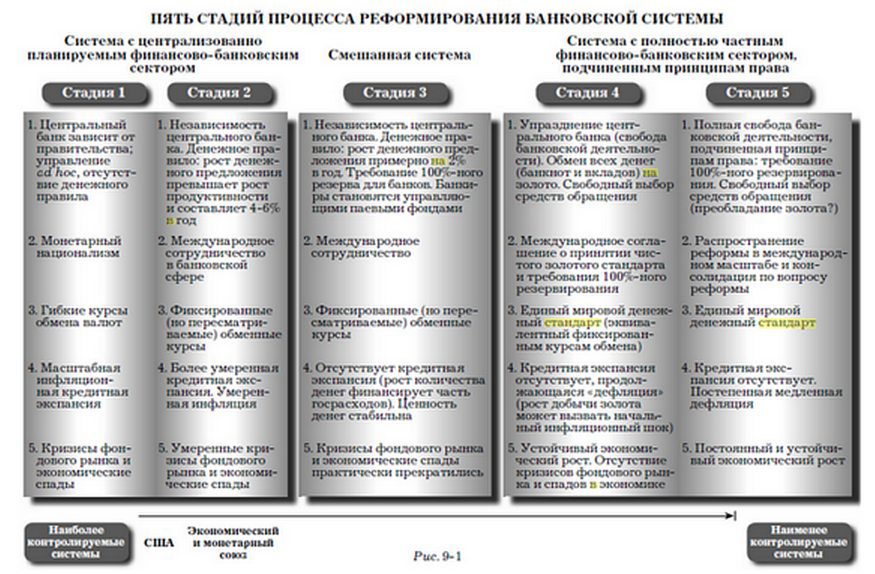

Правила перехода на золотой стандарт требуют 100% резервирования средств.

Российские золотовалютные резервы составляют сегодня около 416 млрд. долларов, что в пересчёте на рубли при курсе доллара в 74 рубля будет давать 100% покрытие текущей денежной массы (см. таблицу выше).

А вышеупомянутые правила перехода на золотой стандарт в самой либеральной парадигме подразумевают упразднение Центрального банка, как независимой структуры при обеспечении 100% резервирования и переход к свободной банковской системе. А ведь уже сегодня (16 декабря 2014) на некоторых площадках курс доллара достиг 74 рублей (http://lenta.ru/news/2014/12/16/dollar/).

Где тогда будут сосредоточены права эмиссии денежных средств? В существующей либеральной парадигме — у банков, которые начнут выпускать частные деньги. При этом регулятором для них будет золотой стандарт, который будет задавать коэффициенты, связывающие золотое обеспечение и объём денежной массы. Однако что мешает, упразднив по всем правилам либеральной парадигмы существующий ЦБ, учредить другой орган, управляющий эмиссией средств платежа, сохранив рублёвое хождение? Регулировать золотой стандарт при этом можно через контроль объёмов добычи золота. А эмиссию средств платежа осуществлять через скупку за рубли добытого золота, увеличивая таким образом предложение денег на 2,5% в год, если судить по данным 2013 года и по 4,5% в год, если судить по увеличившейся добыче золота в 2014 году. То есть таким образом можно, не девальвируя рубль, обеспечивать рост экономики минимум на 4,5% в год, если направлять средства в реальный сектор на проекты развития.

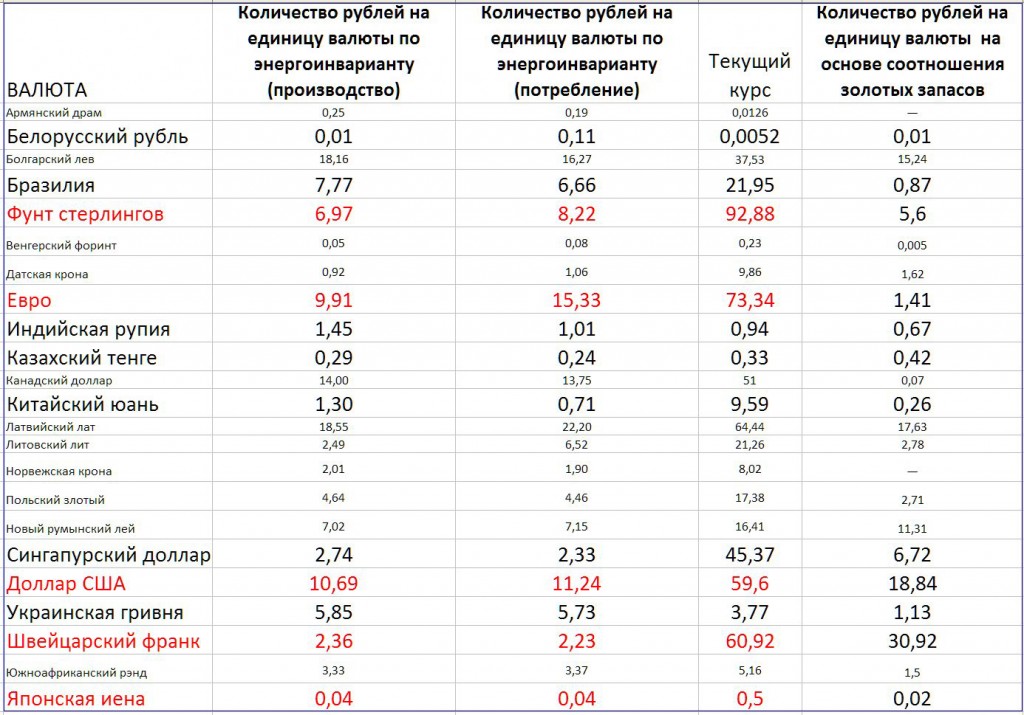

Мы совместно с «Новой молодёжной политикой» (http://newyouthpolicy.org) рассчитали курсы валют при энергетическом обеспечении валют и при золотом на 16 декабря 2014:

Наши данные по золотому курсу подтверждаются недавней публикацией о курсе рубля по «индексу бигмака».

Согласно подсчётам экспертов The Economist, российская валюта недооценена более чем на 71%. То есть, доллар должен стоить не более 19 рублей.

В основе «индекса бигмака» лежит идея, согласно которой одинаковые товары в разных странах должны стоить одинаково, а если этого не происходит, значит, с курсом валюты что-то не так. Для удобства расчетов был выбран бургер, который практически одинаков в любой стране мира.

По данным The Economist, бигмак в США стоит $4,79, в то время как в России только $1,36 – из расчета цены бургера в 89 руб. при курсе 65,23 руб. за доллар. Получается, что за рубли в России бигмаков можно купить намного больше, чем за доллары в США, а это значит, что рубль недооценен на 71,5%. По подсчетам экспертов, чтобы уравнять цену на бигмаки, доллар должен стоит лишь 18,58 руб.

Эксперты уверены, что полученный результат говорит о том, что рублю ещё есть куда стремиться, а также и то, что издержки на производство в нашей стране довольно низкие. Это повышает конкурентоспособность наших товаров на международном рынке (http://tvzvezda.ru/news/vstrane_i_mire/content/201501250850-o79x.htm).

Заключение

Всё это вместе может говорить об умелом использовании либерального мировоззрения по принципу «каждый, в меру понимания общего хода вещей, работает на себя, а в меру непонимания — на того, кто понимает больше». Поэтому логичным представляется избранная Владимиром Путиным стратегия «держи своих врагов ближе, чем друзей», потому что только так можно понять всю алгоритмику их действий и выработать эффективные методы защиты и создать сценарии упреждающего вписывания.

О следовании этой стратегии в своей жизни Владимир Путин заявлял очень давно, ещё в начале своей карьеры президента:

Из двух подходов, один из которых постоянное «перетягивание каната», а другой – поиск точек соприкосновения, я выбрал второй

— выступление В.В. Путина на заседании генерального совета Федерации независимых профсоюзов России в 2000 году (http://kremlin.ru/transcripts/21144).

Картинка для статьи:

Иван Тузов http://be-inart.ru/sites/default/files/lenin_mnogorukiy_copy.jpg

Комментарии: